Berinvestasi di saham bisa menjadi jalan menuju kebebasan finansial, namun juga diiringi risiko yang tak dapat dihindari. Memahami Risiko Dan Return Investasi Saham adalah kunci untuk membuat keputusan investasi yang bijak dan meminimalisir kerugian. Artikel ini akan membahas berbagai jenis risiko yang melekat dalam investasi saham, cara mengukur return investasi, dan hubungan erat antara keduanya.

Anda akan belajar tentang strategi mitigasi risiko, faktor-faktor yang memengaruhi return, serta contoh-contoh ilustrasi yang mudah dipahami. Simak baik-baik, karena pengetahuan ini akan membantu Anda untuk membuat keputusan investasi yang lebih cerdas dan mencapai tujuan finansial Anda.

Memahami Risiko Investasi Saham

Investasi saham, seperti halnya investasi lainnya, mengandung risiko. Namun, risiko ini tidak selalu negatif. Risiko merupakan bagian integral dari potensi keuntungan. Risiko yang lebih tinggi biasanya dikaitkan dengan potensi keuntungan yang lebih besar, dan sebaliknya. Memahami risiko investasi saham sangat penting untuk membuat keputusan investasi yang tepat dan mengelola ekspektasi Anda.

Jenis Risiko Investasi Saham

Ada beberapa jenis risiko yang melekat dalam investasi saham, dan memahami masing-masing risiko ini dapat membantu Anda membuat keputusan investasi yang lebih baik.

-

Risiko Pasar: Risiko ini terkait dengan fluktuasi harga saham secara keseluruhan di pasar saham. Faktor-faktor seperti perubahan kebijakan ekonomi, inflasi, suku bunga, dan sentimen investor dapat memengaruhi kinerja pasar saham secara keseluruhan. Misalnya, jika terjadi resesi ekonomi, harga saham cenderung turun karena investor cenderung menjual saham mereka untuk mengurangi kerugian.

-

Risiko Bisnis: Risiko ini terkait dengan kinerja perusahaan tempat Anda berinvestasi. Faktor-faktor seperti persaingan, perubahan teknologi, dan manajemen yang buruk dapat memengaruhi profitabilitas dan nilai perusahaan. Misalnya, jika perusahaan mengalami penurunan penjualan atau profitabilitas, harga sahamnya cenderung turun.

-

Risiko Likuiditas: Risiko ini terkait dengan kemampuan Anda untuk menjual saham Anda dengan cepat dan mendapatkan harga yang adil. Saham yang kurang likuid mungkin sulit dijual dengan cepat, dan Anda mungkin harus menerima harga yang lebih rendah daripada yang Anda harapkan. Misalnya, saham perusahaan kecil atau saham yang tidak diperdagangkan secara aktif mungkin memiliki likuiditas yang rendah.

-

Risiko Inflasi: Risiko ini terkait dengan penurunan nilai uang seiring waktu. Inflasi dapat menyebabkan penurunan nilai riil investasi saham Anda, karena keuntungan yang Anda peroleh mungkin tidak sebanding dengan tingkat inflasi. Misalnya, jika tingkat inflasi tinggi, Anda mungkin perlu menghasilkan pengembalian yang lebih tinggi dari investasi saham Anda untuk mengimbangi penurunan nilai uang.

Mitigasi Risiko Investasi Saham

Meskipun risiko investasi saham tidak dapat dihilangkan sepenuhnya, Anda dapat mengambil langkah-langkah untuk mengurangi risiko dan melindungi investasi Anda.

| Jenis Risiko | Definisi | Contoh | Cara Mitigasi |

|---|---|---|---|

| Risiko Pasar | Fluktuasi harga saham secara keseluruhan di pasar saham | Penurunan harga saham secara tiba-tiba akibat resesi ekonomi | Diversifikasi portofolio dengan berinvestasi di berbagai sektor dan kelas aset |

| Risiko Bisnis | Kinerja perusahaan tempat Anda berinvestasi | Penurunan profitabilitas perusahaan akibat persaingan yang ketat | Melakukan riset yang mendalam tentang perusahaan sebelum berinvestasi |

| Risiko Likuiditas | Kemampuan untuk menjual saham dengan cepat dan mendapatkan harga yang adil | Kesulitan menjual saham perusahaan kecil dengan cepat | Berinvestasi di saham perusahaan besar yang diperdagangkan secara aktif |

| Risiko Inflasi | Penurunan nilai uang seiring waktu | Penurunan nilai riil investasi saham akibat inflasi yang tinggi | Berinvestasi di aset yang terproteksi inflasi, seperti properti atau komoditas |

Ilustrasi Risiko Pasar

Misalnya, Anda berinvestasi di saham perusahaan teknologi XYZ pada harga Rp 100.000 per saham. Anda berharap harga saham akan naik karena perusahaan XYZ sedang berkembang pesat. Namun, terjadi perubahan kebijakan ekonomi yang menyebabkan penurunan kepercayaan investor terhadap sektor teknologi. Akibatnya, harga saham XYZ turun menjadi Rp 80.000 per saham. Dalam kasus ini, Anda mengalami kerugian sebesar Rp 20.000 per saham karena risiko pasar.

Return Investasi Saham

Setelah memahami risiko investasi saham, penting juga untuk memahami bagaimana return investasi saham dihitung dan faktor-faktor yang memengaruhi return tersebut. Return investasi saham merupakan keuntungan yang diperoleh investor dari investasi sahamnya, yang dapat diukur dengan berbagai cara.

Konsep Return Investasi Saham

Return investasi saham dapat dibedakan menjadi tiga jenis utama:

- Keuntungan Modal: Keuntungan yang diperoleh dari selisih harga jual saham dengan harga beli. Misalnya, jika Anda membeli saham seharga Rp10.000 dan menjualnya seharga Rp12.000, maka keuntungan modal Anda adalah Rp2.000.

- Dividen: Pembagian keuntungan perusahaan kepada pemegang saham. Dividen biasanya dibayarkan secara berkala, misalnya setiap tahun atau setiap semester. Semakin tinggi keuntungan perusahaan, semakin besar potensi dividen yang dibagikan.

- Total Return: Penjumlahan dari keuntungan modal dan dividen yang diterima selama periode investasi. Total return merupakan ukuran yang paling komprehensif untuk menilai kinerja investasi saham.

Contoh Perhitungan Return Investasi Saham

Misalnya, Anda membeli 100 saham PT. ABC seharga Rp10.000 per saham, sehingga total investasi Anda adalah Rp1.000.000. Setelah satu tahun, harga saham PT. ABC naik menjadi Rp12.000 per saham dan perusahaan membagikan dividen sebesar Rp500 per saham.

- Keuntungan Modal: (Rp12.000 – Rp10.000) x 100 saham = Rp200.000

- Dividen: Rp500 x 100 saham = Rp50.000

- Total Return: Rp200.000 + Rp50.000 = Rp250.000

- Return Investasi: (Rp250.000 / Rp1.000.000) x 100% = 25%

Dalam contoh ini, return investasi saham Anda adalah 25% per tahun.

Faktor-Faktor yang Memengaruhi Return Investasi Saham

Return investasi saham tidak selalu stabil dan dapat dipengaruhi oleh berbagai faktor, baik internal maupun eksternal. Beberapa faktor utama yang memengaruhi return investasi saham adalah:

- Pertumbuhan Ekonomi: Kondisi ekonomi secara keseluruhan dapat memengaruhi kinerja perusahaan dan nilai saham. Ketika ekonomi tumbuh, perusahaan cenderung memiliki kinerja yang lebih baik, dan nilai sahamnya pun cenderung naik. Sebaliknya, ketika ekonomi melemah, nilai saham cenderung turun.

- Kinerja Perusahaan: Kinerja perusahaan sendiri juga sangat berpengaruh terhadap nilai saham. Perusahaan yang memiliki kinerja keuangan yang baik, seperti laba yang tinggi dan pertumbuhan penjualan yang kuat, cenderung memiliki nilai saham yang lebih tinggi. Sebaliknya, perusahaan yang memiliki kinerja keuangan yang buruk, seperti kerugian atau pertumbuhan penjualan yang lambat, cenderung memiliki nilai saham yang lebih rendah.

- Kondisi Pasar: Kondisi pasar saham juga memengaruhi return investasi saham. Ketika pasar saham sedang bullish (naik), nilai saham cenderung naik. Sebaliknya, ketika pasar saham sedang bearish (turun), nilai saham cenderung turun. Kondisi pasar saham dipengaruhi oleh berbagai faktor, seperti suku bunga, inflasi, dan sentimen investor.

Hubungan Risiko dan Return: Memahami Risiko Dan Return Investasi Saham

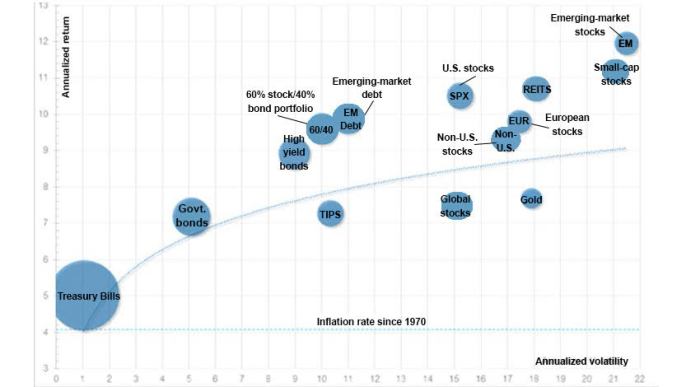

Dalam investasi saham, risiko dan return adalah dua sisi mata uang yang saling terkait. Semakin tinggi risiko yang Anda ambil, semakin besar potensi return yang bisa Anda dapatkan, dan sebaliknya. Konsep ini dikenal sebagai “risk-return trade-off”.

Risk-Return Trade-Off

Risk-return trade-off adalah konsep fundamental dalam investasi. Ini menunjukkan bahwa investor harus menerima tingkat risiko tertentu untuk mencapai return yang lebih tinggi. Risiko investasi mengacu pada kemungkinan kehilangan sebagian atau seluruh investasi Anda, sedangkan return mengacu pada keuntungan atau kerugian yang Anda peroleh dari investasi Anda.

Profil Risiko Investor

Profil risiko investor merupakan faktor penting yang memengaruhi strategi investasi saham. Profil risiko menggambarkan toleransi seseorang terhadap risiko keuangan. Investor dengan profil risiko tinggi cenderung lebih agresif dan bersedia mengambil risiko yang lebih besar untuk potensi return yang lebih tinggi. Sebaliknya, investor dengan profil risiko rendah lebih konservatif dan cenderung menghindari risiko yang berlebihan.

- Investor dengan profil risiko tinggi mungkin akan mengalokasikan sebagian besar portofolionya ke saham-saham dengan volatilitas tinggi, seperti saham perusahaan kecil atau saham di sektor teknologi.

- Investor dengan profil risiko rendah mungkin akan memilih untuk berinvestasi di saham-saham dengan volatilitas rendah, seperti saham perusahaan besar atau saham di sektor utilitas.

Hubungan Risiko dan Return dalam Berbagai Kelas Aset

Berikut adalah tabel yang menunjukkan hubungan antara tingkat risiko dan potensi return dalam berbagai kelas aset, termasuk saham, obligasi, dan deposito:

| Kelas Aset | Tingkat Risiko | Potensi Return |

|---|---|---|

| Saham | Tinggi | Tinggi |

| Obligasi | Sedang | Sedang |

| Deposito | Rendah | Rendah |

Seperti yang terlihat pada tabel, saham memiliki tingkat risiko yang lebih tinggi tetapi juga menawarkan potensi return yang lebih tinggi dibandingkan dengan obligasi dan deposito. Obligasi memiliki tingkat risiko yang lebih rendah daripada saham, tetapi juga menawarkan potensi return yang lebih rendah. Deposito memiliki tingkat risiko yang paling rendah, tetapi juga menawarkan potensi return yang paling rendah.

Strategi Mitigasi Risiko

Investasi saham, seperti halnya semua jenis investasi, mengandung risiko. Namun, dengan strategi yang tepat, Anda dapat meminimalkan potensi kerugian dan memaksimalkan peluang keuntungan. Ada beberapa strategi mitigasi risiko yang dapat diterapkan dalam investasi saham.

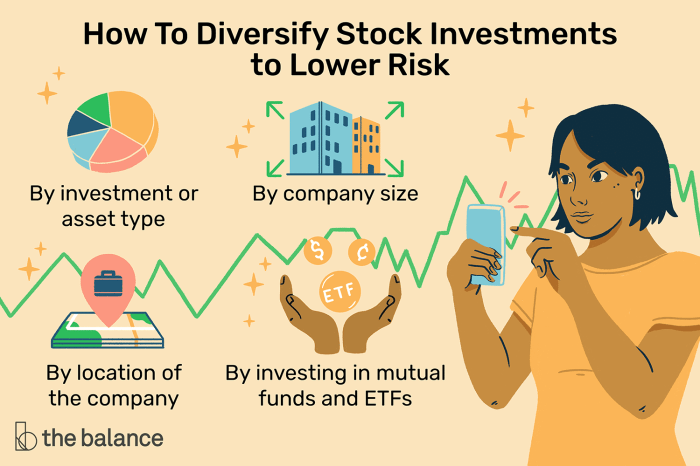

Diversifikasi Portofolio, Memahami Risiko Dan Return Investasi Saham

Diversifikasi portofolio merupakan salah satu strategi paling efektif untuk mengurangi risiko investasi. Dengan mendiversifikasi, Anda mendistribusikan investasi Anda ke berbagai aset yang tidak berkorelasi, sehingga jika satu aset mengalami penurunan nilai, aset lainnya dapat membantu meredam kerugian.

- Misalnya, Anda dapat mendiversifikasi portofolio Anda dengan berinvestasi di saham perusahaan dari berbagai sektor, seperti teknologi, kesehatan, dan energi. Dengan demikian, jika sektor teknologi mengalami penurunan, saham Anda di sektor kesehatan dan energi dapat membantu menjaga nilai portofolio Anda.

- Selain sektor, Anda juga dapat mendiversifikasi berdasarkan ukuran perusahaan (kapitalisasi pasar), yaitu saham perusahaan besar (large-cap), saham perusahaan menengah (mid-cap), dan saham perusahaan kecil (small-cap).

- Diversifikasi juga dapat dilakukan dengan berinvestasi di berbagai kelas aset, seperti obligasi, properti, dan komoditas.

Analisis Fundamental dan Teknikal

Analisis fundamental dan teknikal merupakan alat bantu untuk menilai potensi keuntungan dan risiko suatu saham. Analisis fundamental berfokus pada analisis laporan keuangan perusahaan, kondisi ekonomi makro, dan faktor-faktor lain yang dapat mempengaruhi kinerja perusahaan.

- Contohnya, dengan menganalisis laporan keuangan, Anda dapat mengetahui rasio profitabilitas, leverage, dan arus kas perusahaan, yang dapat membantu Anda menilai kesehatan keuangan perusahaan.

- Analisis teknikal, di sisi lain, menggunakan data historis harga saham dan volume perdagangan untuk memprediksi pergerakan harga saham di masa depan.

- Dengan menggabungkan analisis fundamental dan teknikal, Anda dapat memperoleh pemahaman yang lebih komprehensif tentang saham yang ingin Anda investasikan.

Penggunaan Stop-Loss Order

Stop-loss order adalah instruksi yang Anda berikan kepada broker untuk menjual saham Anda secara otomatis jika harga saham mencapai level tertentu. Ini merupakan alat yang efektif untuk membatasi kerugian jika harga saham mengalami penurunan yang tajam.

- Contohnya, jika Anda membeli saham dengan harga Rp10.000 dan menetapkan stop-loss order di level Rp9.000, maka saham Anda akan otomatis terjual jika harga saham mencapai Rp9.000, sehingga Anda dapat menghindari kerugian yang lebih besar.

- Namun, perlu diingat bahwa stop-loss order tidak selalu efektif, terutama dalam kondisi pasar yang sangat volatil.

Contoh Strategi Investasi Saham

Strategi investasi saham yang tepat akan bergantung pada profil risiko investor dan tujuan keuangannya. Berikut adalah contoh strategi investasi saham yang mempertimbangkan profil risiko investor dan tujuan keuangan:

| Profil Risiko | Tujuan Keuangan | Strategi Investasi |

|---|---|---|

| Konservatif | Penghasilan pasif jangka panjang | Berinvestasi di saham blue-chip dengan dividen tinggi, obligasi, dan reksa dana pasar uang. |

| Moderat | Pertumbuhan modal jangka menengah | Berinvestasi di saham perusahaan yang sedang berkembang dengan potensi pertumbuhan tinggi, saham blue-chip, dan reksa dana saham campuran. |

| Agresif | Pertumbuhan modal jangka pendek | Berinvestasi di saham perusahaan kecil dan menengah dengan potensi pertumbuhan yang tinggi, saham growth, dan reksa dana saham agresif. |

Penting untuk diingat bahwa strategi ini hanya contoh, dan Anda perlu menyesuaikannya dengan profil risiko dan tujuan keuangan Anda sendiri.

Faktor-faktor yang Mempengaruhi Risiko dan Return

Memang benar bahwa potensi keuntungan investasi saham tinggi, tapi jangan lupa bahwa risiko juga mengintai. Risiko dan return dalam investasi saham saling terkait, dan dipengaruhi oleh berbagai faktor. Pemahaman yang baik tentang faktor-faktor ini akan membantu Anda membuat keputusan investasi yang lebih tepat dan bijaksana.

Faktor Makro Ekonomi

Faktor makro ekonomi memiliki pengaruh yang signifikan terhadap kinerja pasar saham secara keseluruhan. Perubahan dalam kondisi ekonomi global dapat memengaruhi permintaan dan penawaran di pasar, serta nilai saham.

- Suku Bunga: Kenaikan suku bunga biasanya dikaitkan dengan penurunan nilai saham. Hal ini karena kenaikan suku bunga membuat biaya pinjaman lebih mahal, yang dapat mengurangi keuntungan perusahaan dan mengurangi daya beli konsumen.

- Inflasi: Inflasi yang tinggi dapat menggerogoti nilai riil keuntungan perusahaan dan mengurangi daya beli konsumen. Hal ini dapat menyebabkan penurunan nilai saham.

- Pertumbuhan Ekonomi: Pertumbuhan ekonomi yang kuat biasanya dikaitkan dengan kenaikan nilai saham. Hal ini karena pertumbuhan ekonomi mendorong peningkatan permintaan dan keuntungan perusahaan.

Faktor Mikro Ekonomi

Faktor mikro ekonomi merujuk pada kondisi internal perusahaan dan industri tempat perusahaan beroperasi. Faktor-faktor ini dapat memengaruhi kinerja individual perusahaan dan nilai sahamnya.

- Kinerja Perusahaan: Keuntungan, penjualan, dan arus kas perusahaan adalah faktor penting yang memengaruhi nilai saham. Perusahaan dengan kinerja yang kuat dan pertumbuhan yang stabil cenderung memiliki nilai saham yang lebih tinggi.

- Manajemen: Kualitas manajemen perusahaan juga memengaruhi nilai saham. Manajemen yang efektif dan berpengalaman dapat meningkatkan efisiensi operasional dan memaksimalkan keuntungan perusahaan.

- Industri: Industri tempat perusahaan beroperasi juga dapat memengaruhi nilai saham. Industri dengan pertumbuhan yang tinggi dan potensi keuntungan yang besar cenderung memiliki nilai saham yang lebih tinggi.

Ilustrasi Pengaruh Faktor-faktor Terhadap Nilai Saham

Misalnya, perusahaan teknologi X sedang berkembang pesat di industri yang sedang naik daun. Pertumbuhan ekonomi yang kuat mendorong permintaan produk X, dan manajemen perusahaan yang kompeten mampu mengelola pertumbuhan ini dengan baik. Hal ini meningkatkan keuntungan dan arus kas perusahaan, sehingga nilai saham X meningkat. Namun, jika terjadi kenaikan suku bunga yang signifikan, biaya pinjaman perusahaan X akan meningkat, sehingga keuntungannya berkurang dan nilai sahamnya menurun.

Membuat keputusan investasi yang tepat membutuhkan pemahaman yang mendalam tentang risiko dan return. Dengan memahami hubungan antara keduanya, Anda dapat membangun strategi investasi yang sesuai dengan profil risiko dan tujuan keuangan Anda. Ingatlah, investasi saham bukanlah permainan untung-untungan, tetapi sebuah proses yang membutuhkan analisis, strategi, dan kesabaran.

FAQ Terpadu

Apakah investasi saham selalu menguntungkan?

Tidak. Investasi saham memiliki risiko dan potensi kerugian. Return investasi saham tidak selalu positif dan bisa mengalami fluktuasi.

Bagaimana cara memilih saham yang tepat?

Pilih saham yang memiliki fundamental kuat, kinerja perusahaan yang baik, dan prospek pertumbuhan yang positif. Lakukan analisis fundamental dan teknikal sebelum membeli saham.

Apakah diversifikasi portofolio penting?

Ya, diversifikasi portofolio membantu mengurangi risiko dengan menyebarkan investasi ke berbagai kelas aset dan sektor.