Analisis Fundamental Saham Untuk Pengambilan Keputusan – Ingin berinvestasi di saham, tapi bingung memilih saham yang tepat? Analisis fundamental saham bisa menjadi solusi yang tepat. Dengan memahami analisis fundamental, Anda dapat menggali informasi penting tentang perusahaan, seperti kinerja keuangan, posisi industri, dan pengaruh kondisi ekonomi makro, sehingga bisa menentukan saham yang berpotensi menguntungkan.

Melalui proses analisis fundamental, Anda akan mempelajari cara membaca laporan keuangan perusahaan, mengidentifikasi rasio keuangan penting, memahami dinamika industri, dan mempertimbangkan dampak kondisi ekonomi makro terhadap kinerja saham. Informasi ini akan membantu Anda dalam membuat keputusan investasi yang lebih terinformasi dan mengurangi risiko kerugian.

Pengertian Analisis Fundamental Saham

Analisis fundamental saham adalah proses yang melibatkan penilaian intrinsik suatu perusahaan untuk menentukan nilai sebenarnya dari sahamnya. Proses ini berbeda dengan analisis teknikal yang berfokus pada pola harga saham di masa lalu. Analisis fundamental menyelami aspek-aspek mendalam perusahaan, seperti kondisi keuangan, industri, dan faktor-faktor makro ekonomi yang dapat memengaruhi kinerja perusahaan di masa depan.

Tujuan utama analisis fundamental adalah untuk mendapatkan pemahaman yang komprehensif tentang perusahaan, sehingga investor dapat membuat keputusan investasi yang tepat dan beralasan. Analisis fundamental membantu investor untuk mengidentifikasi saham-saham yang undervalued (dihargai di bawah nilai sebenarnya) dan overvalued (dihargai di atas nilai sebenarnya), sehingga dapat menghasilkan keuntungan yang optimal.

Manfaat Analisis Fundamental Saham

Manfaat analisis fundamental saham sangat penting bagi investor, terutama dalam jangka panjang. Berikut adalah beberapa manfaat utama yang dapat diperoleh:

- Menilai Nilai Intrinsik Saham: Analisis fundamental membantu investor untuk menentukan nilai intrinsik saham, yaitu nilai sebenarnya dari saham berdasarkan kinerja perusahaan dan prospek masa depannya. Dengan mengetahui nilai intrinsik, investor dapat memutuskan apakah saham tersebut undervalued, overvalued, atau sesuai dengan nilai pasar.

- Membuat Keputusan Investasi yang Lebih Tepat: Analisis fundamental membantu investor untuk memahami risiko dan peluang yang terkait dengan suatu saham, sehingga dapat membuat keputusan investasi yang lebih tepat dan beralasan. Analisis fundamental dapat membantu investor untuk menghindari saham-saham yang berisiko tinggi dan memilih saham-saham yang memiliki potensi pertumbuhan yang baik.

- Menghindari Risiko Investasi yang Tidak Perlu: Analisis fundamental membantu investor untuk menghindari risiko investasi yang tidak perlu, seperti membeli saham yang overvalued atau saham yang memiliki kinerja keuangan yang buruk. Analisis fundamental membantu investor untuk memilih saham-saham yang memiliki fundamental yang kuat dan memiliki potensi pertumbuhan yang baik.

- Membuat Portofolio Investasi yang Diversifikasi: Analisis fundamental membantu investor untuk membuat portofolio investasi yang terdiversifikasi dengan baik. Investor dapat memilih saham-saham dari berbagai sektor industri dan dengan berbagai tingkat risiko, sehingga dapat mengurangi risiko keseluruhan portofolio.

Contoh Penerapan Analisis Fundamental

Misalnya, seorang investor ingin berinvestasi di sektor teknologi. Melalui analisis fundamental, investor dapat membandingkan dua perusahaan teknologi, sebut saja A dan B. Perusahaan A memiliki rasio hutang terhadap ekuitas yang tinggi, sedangkan perusahaan B memiliki rasio hutang terhadap ekuitas yang rendah. Perusahaan A juga memiliki pertumbuhan pendapatan yang lambat, sedangkan perusahaan B memiliki pertumbuhan pendapatan yang tinggi.

Berdasarkan analisis fundamental, investor dapat menyimpulkan bahwa perusahaan B memiliki fundamental yang lebih kuat dibandingkan dengan perusahaan A. Perusahaan B memiliki risiko keuangan yang lebih rendah dan potensi pertumbuhan yang lebih tinggi. Oleh karena itu, investor dapat memilih untuk berinvestasi di perusahaan B daripada perusahaan A.

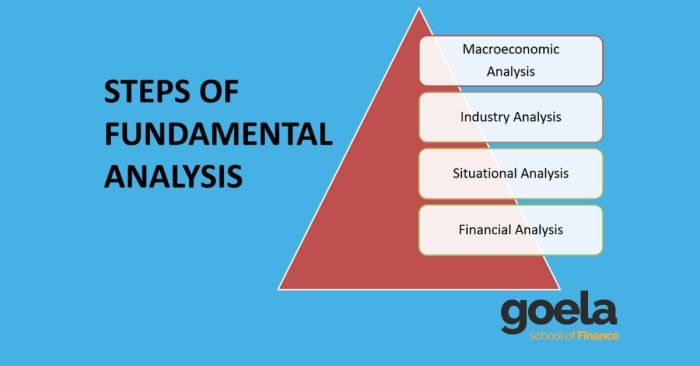

Elemen-Elemen Utama Analisis Fundamental Saham, Analisis Fundamental Saham Untuk Pengambilan Keputusan

Analisis fundamental saham terdiri dari beberapa elemen utama yang saling terkait. Elemen-elemen ini membantu investor untuk memahami kondisi keuangan, industri, dan faktor-faktor makro ekonomi yang memengaruhi kinerja perusahaan.

| Elemen Utama | Penjelasan |

|---|---|

| Aspek Keuangan | Meliputi analisis laporan keuangan perusahaan, seperti neraca, laporan laba rugi, dan laporan arus kas. Investor dapat menganalisis rasio keuangan, seperti rasio likuiditas, solvabilitas, profitabilitas, dan aktivitas, untuk menilai kinerja keuangan perusahaan. |

| Industri | Meliputi analisis kondisi industri tempat perusahaan beroperasi, seperti tingkat persaingan, tren industri, dan faktor-faktor yang memengaruhi pertumbuhan industri. Investor dapat menganalisis posisi kompetitif perusahaan di dalam industri dan potensi pertumbuhan industri di masa depan. |

| Makro Ekonomi | Meliputi analisis kondisi ekonomi makro, seperti tingkat inflasi, suku bunga, dan pertumbuhan ekonomi. Investor dapat menganalisis bagaimana kondisi ekonomi makro memengaruhi kinerja perusahaan dan industri. |

Aspek Keuangan

Analisis fundamental saham tidak hanya berfokus pada aspek kualitatif perusahaan, tetapi juga menyelami aspek keuangannya. Laporan keuangan perusahaan merupakan sumber informasi penting yang dapat digunakan untuk menilai kesehatan keuangan perusahaan dan memprediksi kinerja masa depan. Analisis laporan keuangan melibatkan pemahaman terhadap tiga laporan utama: neraca, laporan laba rugi, dan laporan arus kas. Ketiga laporan ini saling terkait dan memberikan gambaran lengkap tentang kondisi keuangan perusahaan.

Analisis Laporan Keuangan

Menganalisis laporan keuangan perusahaan dapat dilakukan dengan beberapa langkah, antara lain:

- Memahami Laporan Keuangan: Sebelum menganalisis, pastikan Anda memahami struktur dan isi dari masing-masing laporan keuangan. Neraca menunjukkan aset, liabilitas, dan ekuitas perusahaan pada titik waktu tertentu. Laporan laba rugi menampilkan pendapatan, biaya, dan keuntungan atau kerugian perusahaan selama periode tertentu. Sedangkan laporan arus kas menunjukkan pergerakan kas perusahaan dari berbagai aktivitas seperti operasi, investasi, dan pendanaan.

- Membandingkan Laporan Keuangan dengan Periode Sebelumnya: Bandingkan laporan keuangan perusahaan dengan periode sebelumnya untuk melihat tren dan perubahan yang terjadi. Misalnya, apakah pendapatan perusahaan meningkat atau menurun? Apakah beban pokok penjualan mengalami perubahan signifikan? Apakah arus kas perusahaan meningkat atau menurun?

- Membandingkan Laporan Keuangan dengan Perusahaan Lain di Industri yang Sama: Bandingkan laporan keuangan perusahaan dengan perusahaan lain di industri yang sama untuk melihat posisi kompetitif perusahaan. Misalnya, apakah perusahaan memiliki rasio likuiditas yang lebih baik dibandingkan dengan pesaingnya? Apakah perusahaan memiliki margin keuntungan yang lebih tinggi?

- Memeriksa Catatan Kaki Laporan Keuangan: Catatan kaki laporan keuangan berisi informasi tambahan yang penting untuk memahami laporan keuangan. Misalnya, catatan kaki dapat menjelaskan metode akuntansi yang digunakan perusahaan, informasi tentang aset tidak lancar, dan penjelasan tentang perubahan signifikan dalam laporan keuangan.

Rasio Keuangan

Rasio keuangan adalah alat yang efektif untuk menganalisis laporan keuangan dan menilai kinerja keuangan perusahaan. Rasio keuangan membantu kita membandingkan data keuangan yang berbeda dan menghasilkan informasi yang bermakna. Beberapa rasio keuangan utama yang dapat digunakan untuk menilai kinerja keuangan perusahaan meliputi:

- Rasio Likuiditas: Rasio likuiditas mengukur kemampuan perusahaan untuk memenuhi kewajiban jangka pendeknya. Rasio ini penting untuk mengetahui apakah perusahaan memiliki cukup kas atau aset lancar lainnya untuk membayar utang yang jatuh tempo. Beberapa rasio likuiditas yang umum digunakan adalah:

- Current Ratio: Rasio ini menghitung aset lancar dibagi dengan liabilitas lancar. Rasio ini menunjukkan kemampuan perusahaan untuk melunasi kewajiban jangka pendeknya dengan aset lancar yang dimilikinya. Rasio ini idealnya lebih besar dari 1, menunjukkan bahwa perusahaan memiliki aset lancar yang cukup untuk menutupi kewajiban jangka pendeknya.

- Quick Ratio: Rasio ini mirip dengan current ratio, tetapi tidak menyertakan persediaan dalam aset lancar. Rasio ini lebih konservatif dan menunjukkan kemampuan perusahaan untuk melunasi kewajiban jangka pendeknya dengan aset lancar yang lebih likuid.

- Cash Ratio: Rasio ini menghitung kas dan setara kas dibagi dengan liabilitas lancar. Rasio ini menunjukkan kemampuan perusahaan untuk melunasi kewajiban jangka pendeknya hanya dengan kas dan setara kas yang dimilikinya.

- Rasio Solvabilitas: Rasio solvabilitas mengukur kemampuan perusahaan untuk memenuhi kewajiban jangka panjangnya. Rasio ini penting untuk mengetahui apakah perusahaan memiliki cukup aset untuk menutupi utang jangka panjangnya. Beberapa rasio solvabilitas yang umum digunakan adalah:

- Debt-to-Equity Ratio: Rasio ini menghitung total utang dibagi dengan total ekuitas. Rasio ini menunjukkan seberapa besar perusahaan membiayai asetnya dengan utang dibandingkan dengan ekuitas. Rasio yang tinggi menunjukkan bahwa perusahaan memiliki leverage yang tinggi, yang berarti perusahaan memiliki risiko keuangan yang lebih tinggi.

- Debt Ratio: Rasio ini menghitung total utang dibagi dengan total aset. Rasio ini menunjukkan seberapa besar aset perusahaan yang dibiayai dengan utang. Rasio yang tinggi menunjukkan bahwa perusahaan memiliki leverage yang tinggi dan berisiko tinggi.

- Times Interest Earned Ratio: Rasio ini menghitung laba sebelum bunga dan pajak dibagi dengan beban bunga. Rasio ini menunjukkan kemampuan perusahaan untuk membayar bunga utang dengan penghasilan yang dimilikinya. Rasio yang tinggi menunjukkan bahwa perusahaan memiliki kemampuan yang lebih baik untuk membayar bunga utang.

- Rasio Profitabilitas: Rasio profitabilitas mengukur kemampuan perusahaan untuk menghasilkan keuntungan. Rasio ini penting untuk mengetahui seberapa efisien perusahaan dalam mengelola operasinya dan menghasilkan keuntungan. Beberapa rasio profitabilitas yang umum digunakan adalah:

- Gross Profit Margin: Rasio ini menghitung laba kotor dibagi dengan pendapatan. Rasio ini menunjukkan seberapa besar keuntungan yang dihasilkan perusahaan dari penjualan setelah dikurangi dengan biaya pokok penjualan. Rasio yang tinggi menunjukkan bahwa perusahaan memiliki margin keuntungan yang lebih besar.

- Operating Profit Margin: Rasio ini menghitung laba operasi dibagi dengan pendapatan. Rasio ini menunjukkan seberapa besar keuntungan yang dihasilkan perusahaan dari operasi setelah dikurangi dengan biaya operasi, seperti biaya pemasaran dan administrasi. Rasio yang tinggi menunjukkan bahwa perusahaan memiliki efisiensi operasi yang lebih baik.

- Net Profit Margin: Rasio ini menghitung laba bersih dibagi dengan pendapatan. Rasio ini menunjukkan seberapa besar keuntungan yang dihasilkan perusahaan setelah dikurangi dengan semua biaya, termasuk pajak. Rasio yang tinggi menunjukkan bahwa perusahaan memiliki profitabilitas yang lebih baik.

- Return on Equity (ROE): Rasio ini menghitung laba bersih dibagi dengan total ekuitas. Rasio ini menunjukkan seberapa besar keuntungan yang dihasilkan perusahaan untuk setiap rupiah ekuitas yang diinvestasikan oleh pemegang saham. Rasio yang tinggi menunjukkan bahwa perusahaan mampu menghasilkan keuntungan yang lebih besar dengan ekuitas yang dimilikinya.

- Return on Assets (ROA): Rasio ini menghitung laba bersih dibagi dengan total aset. Rasio ini menunjukkan seberapa besar keuntungan yang dihasilkan perusahaan untuk setiap rupiah aset yang dimilikinya. Rasio yang tinggi menunjukkan bahwa perusahaan mampu menghasilkan keuntungan yang lebih besar dengan aset yang dimilikinya.

- Rasio Aktivitas: Rasio aktivitas mengukur seberapa efisien perusahaan dalam mengelola asetnya. Rasio ini penting untuk mengetahui seberapa cepat perusahaan dapat mengubah asetnya menjadi kas dan menghasilkan pendapatan. Beberapa rasio aktivitas yang umum digunakan adalah:

- Inventory Turnover Ratio: Rasio ini menghitung biaya pokok penjualan dibagi dengan persediaan. Rasio ini menunjukkan seberapa cepat perusahaan dapat menjual persediaannya. Rasio yang tinggi menunjukkan bahwa perusahaan memiliki efisiensi yang lebih baik dalam mengelola persediaannya.

- Days Sales Outstanding (DSO): Rasio ini menghitung piutang usaha dibagi dengan pendapatan harian. Rasio ini menunjukkan berapa lama waktu yang dibutuhkan perusahaan untuk mengumpulkan piutang usahanya. Rasio yang rendah menunjukkan bahwa perusahaan memiliki efisiensi yang lebih baik dalam mengelola piutang usahanya.

- Asset Turnover Ratio: Rasio ini menghitung pendapatan dibagi dengan total aset. Rasio ini menunjukkan seberapa efisien perusahaan dalam menggunakan asetnya untuk menghasilkan pendapatan. Rasio yang tinggi menunjukkan bahwa perusahaan memiliki efisiensi yang lebih baik dalam menggunakan asetnya.

- Inflasi: Inflasi yang tinggi dapat meningkatkan biaya produksi bagi perusahaan, yang pada gilirannya dapat mengurangi profitabilitas dan nilai saham. Sebaliknya, inflasi yang rendah dapat membantu perusahaan mempertahankan profitabilitas dan meningkatkan nilai saham.

- Suku Bunga: Suku bunga yang tinggi dapat meningkatkan biaya pinjaman bagi perusahaan, yang dapat mengurangi investasi dan pertumbuhan. Hal ini dapat berdampak negatif pada nilai saham. Sebaliknya, suku bunga yang rendah dapat mendorong investasi dan pertumbuhan, yang dapat meningkatkan nilai saham.

- Pertumbuhan Ekonomi: Pertumbuhan ekonomi yang kuat biasanya dikaitkan dengan peningkatan permintaan terhadap produk dan jasa, yang dapat meningkatkan keuntungan perusahaan dan nilai saham. Sebaliknya, pertumbuhan ekonomi yang lambat atau negatif dapat berdampak negatif pada nilai saham.

- Membandingkan Perusahaan: Analisis fundamental membantu investor membandingkan perusahaan yang berbeda dalam satu industri atau sektor. Dengan menganalisis rasio keuangan, pertumbuhan, dan faktor-faktor lain, investor dapat mengidentifikasi perusahaan yang lebih kuat secara finansial dan memiliki potensi pertumbuhan yang lebih baik.

- Menentukan Nilai Intrinsik: Analisis fundamental membantu investor menentukan nilai intrinsik suatu saham, yaitu nilai sebenarnya dari perusahaan berdasarkan analisis fundamental. Dengan membandingkan nilai intrinsik dengan harga pasar saham, investor dapat menentukan apakah saham tersebut undervalued atau overvalued.

- Membuat Keputusan Investasi: Hasil analisis fundamental dapat membantu investor dalam membuat keputusan investasi, seperti membeli, menjual, atau menahan saham. Misalnya, jika analisis fundamental menunjukkan bahwa saham tersebut undervalued, investor dapat memutuskan untuk membeli saham tersebut. Sebaliknya, jika analisis fundamental menunjukkan bahwa saham tersebut overvalued, investor dapat memutuskan untuk menjual saham tersebut.

Analisis Makro Ekonomi

Analisis makro ekonomi merupakan aspek penting dalam pengambilan keputusan investasi saham. Kondisi ekonomi makro, seperti inflasi, suku bunga, dan pertumbuhan ekonomi, dapat memengaruhi nilai saham dengan cara yang signifikan. Kondisi ekonomi makro yang positif biasanya dikaitkan dengan pertumbuhan ekonomi yang kuat, inflasi yang terkendali, dan suku bunga yang rendah. Hal ini dapat mendorong perusahaan untuk berkembang dan menghasilkan keuntungan yang lebih tinggi, yang pada akhirnya dapat meningkatkan nilai saham.

Dampak Kondisi Ekonomi Makro terhadap Nilai Saham

Kondisi ekonomi makro dapat memengaruhi nilai saham melalui berbagai cara, termasuk:

Contoh Dampak Kondisi Ekonomi Makro terhadap Kinerja Perusahaan dan Harga Saham

Misalnya, jika inflasi meningkat secara signifikan, perusahaan yang memiliki biaya produksi yang tinggi, seperti perusahaan manufaktur, dapat mengalami penurunan profitabilitas. Hal ini dapat menyebabkan penurunan harga saham mereka. Sebaliknya, perusahaan yang memiliki biaya produksi yang rendah, seperti perusahaan teknologi, mungkin dapat mempertahankan profitabilitas dan bahkan meningkatkan nilai saham mereka di tengah inflasi yang tinggi.

Analisis makro ekonomi merupakan aspek penting dalam pengambilan keputusan investasi saham. Kondisi ekonomi makro dapat memengaruhi kinerja perusahaan dan harga saham secara signifikan. Oleh karena itu, investor harus memperhatikan kondisi ekonomi makro dan dampaknya terhadap perusahaan yang mereka investasikan.

Penerapan Analisis Fundamental dalam Pengambilan Keputusan: Analisis Fundamental Saham Untuk Pengambilan Keputusan

Setelah memahami analisis fundamental dan langkah-langkahnya, bagaimana kita dapat mengaplikasikannya dalam proses pengambilan keputusan investasi saham? Proses ini tidak hanya melibatkan penerapan teori, tetapi juga mengintegrasikan hasil analisis dengan strategi investasi dan toleransi risiko.

Integrasi Hasil Analisis Fundamental

Investor dapat mengintegrasikan hasil analisis fundamental dalam proses pengambilan keputusan investasi saham dengan beberapa cara:

Contoh Skenario Pengambilan Keputusan Investasi Saham

Misalnya, seorang investor ingin berinvestasi di sektor teknologi. Melalui analisis fundamental, investor menemukan dua perusahaan teknologi yang menarik, yaitu Perusahaan A dan Perusahaan B.

Setelah menganalisis rasio keuangan, pertumbuhan, dan faktor-faktor lainnya, investor menemukan bahwa Perusahaan A memiliki rasio profitabilitas yang lebih tinggi, pertumbuhan pendapatan yang lebih cepat, dan manajemen yang lebih kuat. Namun, Perusahaan B memiliki harga saham yang lebih rendah dan memiliki potensi untuk tumbuh lebih cepat di masa depan.

Berdasarkan analisis fundamental, investor memutuskan untuk berinvestasi di Perusahaan A karena perusahaan tersebut memiliki fundamental yang lebih kuat dan memiliki potensi untuk menghasilkan pengembalian yang lebih baik.

Ilustrasi Analisis Fundamental untuk Menentukan Saham Undervalued atau Overvalued

| Saham | Nilai Intrinsik | Harga Pasar | Kesimpulan |

|---|---|---|---|

| Saham A | Rp 10.000 | Rp 8.000 | Undervalued |

| Saham B | Rp 5.000 | Rp 7.000 | Overvalued |

Ilustrasi ini menunjukkan bahwa Saham A undervalued karena nilai intrinsiknya lebih tinggi dari harga pasarnya. Sebaliknya, Saham B overvalued karena nilai intrinsiknya lebih rendah dari harga pasarnya.

Dengan memahami nilai intrinsik dan membandingkannya dengan harga pasar, investor dapat mengidentifikasi saham yang undervalued atau overvalued dan membuat keputusan investasi yang lebih baik.

Menerapkan analisis fundamental saham dalam pengambilan keputusan investasi tidak hanya membantu Anda memilih saham yang berpotensi menguntungkan, tetapi juga membangun pemahaman yang lebih dalam tentang pasar saham dan cara kerja investasi. Dengan pengetahuan ini, Anda dapat membuat keputusan investasi yang lebih cerdas dan mencapai tujuan keuangan Anda dengan lebih baik.

Pertanyaan Umum (FAQ)

Apakah analisis fundamental cocok untuk semua jenis investor?

Analisis fundamental cocok untuk investor yang memiliki waktu dan pengetahuan untuk mempelajari laporan keuangan, industri, dan kondisi ekonomi makro. Jika Anda lebih suka strategi investasi yang lebih sederhana, seperti investasi pasif, mungkin analisis fundamental tidak terlalu cocok.

Apakah analisis fundamental menjamin keuntungan?

Tidak ada metode investasi yang menjamin keuntungan. Analisis fundamental membantu Anda dalam membuat keputusan investasi yang lebih terinformasi, tetapi tetap ada risiko yang melekat dalam investasi saham.

Bagaimana cara memulai analisis fundamental?

Anda bisa memulai dengan mempelajari dasar-dasar analisis fundamental melalui buku, artikel, atau kursus online. Anda juga bisa mencoba menganalisis perusahaan yang Anda kenal baik untuk memahami konsep-konsep analisis fundamental.